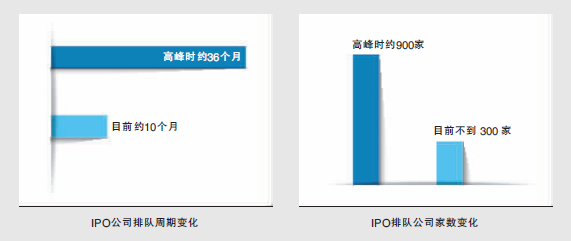

IPO堰塞湖“见底” 排队周期缩至10个月

证监会最新披露的IPO审核进度显示,截至5月17日,IPO排队企业数量已降至287家。其中,处于正常审核状态的有280家,包括沪市136家、深市中小板41家,创业板103家;另外,还有7家企业处于中止审核状态。至此,IPO“堰塞湖”已从最高峰时的约900家降至不到300家,逐渐“见底”。

随着存量企业的不断消化,IPO排队时间也明显缩短。上证报记者注意到,在近期上会的拟IPO公司中,不少是2017年7月之后才申报的,从首次提交材料到上会审核仅有10个月的时间。

值得一提的是,在IPO审核趋严、过会率降低的形势下,净利润指标并无“绝对标尺”,即高盈利不是过会的保障,赚钱少的公司也有可能拿到IPO通行证。证监会发言人上周五否认了有关创业板、中小板、主板分别设有3000万元、5000万元、8000万元“隐形盈利门槛”的猜测。有专家认为,未来盈利门槛还会降低,现在的审核指标越来越看重营收和行业地位、盈利模式可持续性等多个方面。

排队10个月企业陆续“上会”

随着“堰塞湖”消退,拟IPO企业的排队时间已明显缩短。除“工业富联”等个别企业外,不少在去年7月份以后申报材料的企业开始陆续上会,排队时间仅有10个月。

以5月份的上会情况为例,据证监会披露,5月15日过会的春光橡塑,其首次递交IPO材料是在2017年7月14日;类似的,5月8日过会的密尔克卫,申报时间是2017年7月7日。此外,2017年6月30日申报的长飞光纤光缆于今年5月3日过会,2017年4月21日申报的捷佳伟创于今年5月8日过会。

当然,目前审核的企业中也有排队时间较长的,例如:于5月3日过会的天风证券是在2015年12月25日首次递交IPO材料的,排队时间约有两年半。

有资深投行人士对上证报记者表示:“2016年以来,企业IPO周期在逐步缩短。现在,排队只有不到300家了,估计一两个月内会降到100至200家。”在他看来,“未来A股的IPO审核周期会跟国际接轨,即平均时间在3到6个月。”

盈利数字并无绝对标尺

在证监会最新披露的IPO审核进度表中,今年以来的撤单企业已达134家。

有市场传闻称,在创业板、中小板、主板申请首发上市,企业最近一年净利润至少分别要达到3000万元、5000万元、8000万元,否则不能通过发审会审核。对此,证监会新闻发言人高莉18日回应称:“证监会对主板、中小板、创业板首发企业的审核政策始终没有变化。”

高莉还表示,前一段时间,有部分首发企业未能通过发审会审核,主要原因包括以下方面:一是业务经营不合规;二是内控有效性存在缺陷;三是会计基础工作不规范;四是信息披露存在瑕疵;五是持续盈利能力存疑。

上证报记者注意到,盈利数字并非企业能否过会的绝对标尺。例如,5月15日过会的拟在上交所IPO的春光橡塑,近两年的扣除非经常性损益后的净利润均不足8000万元;再往前,今年1月份过会的拟登录创业板的泰林生物,则是近一年的扣非后净利润不足3000万元。反之,高利润也不是企业的“护身符”。

具体来看,春光橡塑主要从事清洁电器软管及配件产品的研发、生产和销售,2016和2017年的扣非后净利润分别为7114万元、7708万元,均不足8000万元。对此,武汉科技大学金融证券研究所所长董登新表示:“8000万‘隐形门槛’这一说法并不绝对,唯净利润的标准已经过时了。审核应包含多个指标,若把净利润标准定得很高,企业其实可以从‘技术’上完成,但也很容易出问题。现在的IPO审核指标越来越看重营收、行业地位、盈利模式可持续性等多个方面。”

【相关报道】

年以来,无论是IPO上会家数还是通过率,均出现了较为明显的下降。记者对部分折戟IPO的公司的股东结构进行了梳理,发现半数以上都有PE股东出现,其中还不乏九鼎、达晨、红杉等知名PE机构。显然,一些原本拟通过IPO实现项目退出的PE,亟需寻找其他的退出渠道。

证监会官网昨日发布消息,以新闻发言人答问的形式回应了近期自媒体关于“IPO盈利要求提高”的报道。证监会新闻发言人高莉表示,证监会严格按照现行法律、法规、规章,对主板、中小板、创业板首发企业进行审核,审核政策始终没有变化。

IPO排队企业大规模撤回申报材料的现象有所缓解。根据上交所最新公布的数据,截至5月11日,证监会按周公布首发申报企业中,2018年终止审查企业共144家,其中上交所55家,深交所89家(中小板25家,创业板64家)。

日前,富士康工业互联网股份有限公司(简称“工业富联”)发布招股意向书,推出了战略配售、网下发行和网上发行相结合的发行方式,其中全部战略配售股和部分网下发行股设置了锁定期。

值得注意的是,除大面积“锁股”上市,证监会在下发工业富联IPO批文前夕发布了拟对证券发行及承销办法的部分条款进行修改的通知,就修订内容公开征求意见。战略配售重现,上市规则调整稳步推进,CDR正式落地在即……业内人士认为,种种迹象表明,在服务实体经济,鼓励创新企业上市的背景下,A股IPO生态悄然迎来变局。