上证研究 | 中美高市值上市企业的产业比较

□ 何志毅

□ 2021年美国共有高市值(超过百亿美元)上市企业657家,中国(含全球上市公司)共有326家。美国和中国的高市值公司的市值总和分别是41.93万亿美元和11.94万亿美元。

□ 就平均值而言,除了市值存在差距,中国高市值企业的营收和利润水平已经接近美国企业,关键差距在于中国高市值企业总体数量是美国企业的一半,因此在各类总量的比较上,中国与美国的差距较大。

□ 在金融产业,中国的高市值企业数量为48家,美国为84家。中国金融业高市值企业的总市值为美国的51.8%,总营收为美国的88.2%,总利润为美国的78%。但中国金融业高市值企业上述三项指标的平均值均高于美国。

本报告分析了2021年中美高市值(超过百亿美元)上市企业的数量、产业分布状况,以及高市值企业在每一个产业的市值、营收、净利润(以下简称利润)的数据。

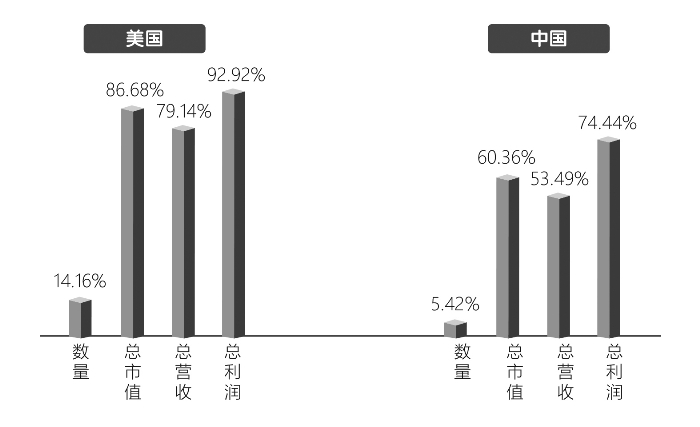

2021年美国共有高市值企业657家,中国(含全球上市公司)共有326家。美国高市值公司的市值总和是41.93万亿美元,中国是11.94万亿美元;美国高市值公司的营收总和是14.31万亿美元,中国是6.86万亿美元;美国高市值公司的利润总和是1.61万亿美元,中国是0.71亿美元。根据我们的计算,占美国上市公司总数14.16%的高市值企业创造了86.68%的市值、79.14%的营收和92.92%的利润。占中国上市公司总数5.42%的高市值公司创造了60.36%的市值、53.49 %的营收和74.44%的利润。就产业而言,两国的高市值企业既有重要性,也都具有相当的代表性。

本报告通过对中美两国高市值公司的产业分布数据进行分析,进而对中美两国在全球产业分类标准(以下简称GICS)的11个一级产业和158个四级产业的状况有所比较。现分析如下:

中美高市值企业占各自总量数据对比图

一. 关于GICS的11个一级产业

在11个GICS的一级产业中,中国只有原材料产业的高市值企业数量与美国持平,双方均为30家;中国原材料产业的高市值企业总营收高于美国,总市值和利润低于美国。

2. 能源产业中,中国高市值企业的总利润超过美国,总营收和美国接近,但总市值只有美国的30.6%。

3. 房地产业中,中国高市值企业的总收入和总利润超过美国,但高市值企业数量低于美国,为美国的30%。

4. 市值差距最大的是信息技术产业。中国在该产业的高市值企业数量为55家,美国为127家,中国该产业高市值企业的总市值为美国的11.2%,总营收为美国的30.8%,总利润为美国的12.4%。

5. 总营收和总利润差距最大的是医疗保健产业。中国在该产业的高市值企业数量为33家,美国为84家,中国为美国的39%。中国该产业高市值企业总市值为美国的16.5%,总营收为美国的2.3%,总利润为美国的3.9%。

6. 在工业方面,中国的高市值企业的总营收接近美国,但总市值是美国的32.2%,利润是美国的59.1%。

7. 在中国有巨大市场空间的日常消费、非日常消费、公用事业、通信业务产业中,中国高市值企业与美国相比,各项指标差距也较大。

8. 在金融产业方面,中国的高市值企业数量为48家,美国为84家。中国金融业高市值企业的总市值为美国的51.8%,总营收为美国的88.2%,总利润为美国的78%。但中国金融业高市值企业在上述三项指标的平均值均高于美国。

二.关于GICS的158个四级产业

1. 房地产业

美国的房地产业高市值企业主要由各类房地产投资信托企业(REITS)构成,在41家高市值企业中,占了37家。

美国没有大规模、高市值的房地产企业,在纯房地产企业中,只有4家高市值房地产服务企业。而中国有10家大规模、高市值房地产开发企业和3家房地产经营企业。

从数据对比中可以发现,2021年美国8个房地产信托投资产业中,除了酒店及度假村REITs全产业因疫情亏损外,其他全部盈利,而且PE值较高,平均达到43倍。可见,在美国资本市场上,鼓励各种专业房地产信托投资企业通过自持物业、长期经营的方式进行房地产开发和运营。这种方式或许可以为中国解决房地产问题提供借鉴。中国资本市场给10家房地产开发企业的PE只有5.5倍。这说明尽管中国房地产开发企业的账面利润较高,但是市场仍担心其业绩的可持续性。

2. 非日常生活消费品产业

在非日常生活消费品产业中,中国高市值企业的各种总量数据都为美国的40%左右。中国具有优势的产业是家用电器和教育服务两个四级产业。

其中,在互联网与直销零售产业中,中美各有6家高市值企业,中国高市值企业的各项指标数据均为美国的60%以上。

在汽车制造产业,虽然中国的高市值企业数量为10家,美国为5家,高于美国的1倍,但是在市值、营收和利润等方面与美国企业的差距较大。

在24个四级产业中,美国仅在消费电子这一个产业中没有高市值企业。中国在10个产业中没有高市值企业。这说明,中国企业在这些产业中有巨大的机会。

由于中国的人口众多、市场基数巨大、消费能力不断增强,在非日常生活消费品产业中,中国企业有机会全面超越美国企业。

3. 日常消费品产业

如果不做数据分析,仅凭印象,人们可能认为在中国这么大的市场上,日常消费品产业可能超过美国或者差距不大,但数据表明双方的差距仍然很大。在该产业中,中国高市值企业数量是美国的74%,总营收是美国的10.9%,总利润是美国的24.6%,总市值是美国的49.8%。中国该产业高市值企业平均PE为51.5,美国为25.5倍。如果PE值相等,中国该产业高市值企业的总市值为美国的24.65%。

在四级产业中,中国高市值企业全面超过美国的是酿酒产业与啤酒产业。中国在大卖场与超市、居家用品、食品分销、食品零售、药品零售这5个产业中没有高市值企业。这说明相关上市企业尤其是民营企业在这些行业中有良好的发展机会,进一步研究可以参照美国相关企业的数据。

中国企业在日常消费品产业里的市场机会应该不会少于非日常消费品产业。中国企业在这个产业的规模效应和稳定性应该较为显著。

4. 工业

我们注意到在GICS分类中,“工业”是指信息技术、医疗保健、原材料、日常消费品、非日常消费品、能源产业以外的工业产业分类。

在工业的22个4级产业中,美国在办公服务与用品、海港与服务、海运、机场服务、重型电气设备等5个产业中没有高市值企业。而中国在调查和咨询服务、环境与设施服务、贸易公司与经销商、农用农业机械、人力资源与就业服务、综合支持服务等6个产业中没有高市值企业。由于这6个产业的科技含量都不高,企业依靠规模和管理容易取得收效。因此,中国在这几个产业的上市企业有机会成长为高市值企业。

我们注意到在工业的22个产业中,中国只有建筑与工程产业具有全面优势。在建筑机械与重型卡车产业中,中国的高市值企业数量多于美国,但是在市值、营收、利润指标上,只有营收超过美国。在电气部件与设备产业中,中国高市值企业的总市值超过美国,但营收和利润指标上低于美国。

美国在航空航天与国防产业有11家高市值企业,中国有3家。在这个产业中,两国的资本市场都给出了高PE,美国是48倍,中国是89倍。中国几乎是美国的1倍。如果在同样PE的情况下,中国的高市值企业会更少。即使如此,中国高市值企业的总市值、总营收、总利润分别是美国企业的9.2%、4.8%、5.9%,如果PE相同,总市值也会在5%以下。由此也佐证了美国的工业实力。

在工业机械产业里也有类似情况。中国在工业机械产业里共有333家上市企业,是上市企业数量最多的产业,但是高市值企业只有3家,美国有12家。这还是在中国资本市场给出50倍PE的条件下产生的,美国相应的PE值是24.4倍。在工业机械产业中,中美高市值企业的市值、营收、利润的对比分别是18.3%、6.8%、8.9%,同样差距巨大。在这个产业里,中国企业应该尽快以并购和提高技术水平来发展壮大。

5. 金融产业

有一种舆论认为,美国金融业过度发展,产业空心化现象严重。但从本次研究的高市值上市企业数据来看,并不能得到这样的结论。

美国金融业高市值企业数量为84家,占全部总量的12.8%;市值、营收、利润分别占高市值企业总量的11.4%、12.4%、27.9%。中国金融业高市值企业数量为48家,占全部总量的14.7%;市值、营收、利润分别占高市值企业总量的14.8%、20.65%、49.4%。上述数据表明,中国的金融业在全产业的各项占比都高于美国,尤其是利润的占比。

中国在保险经纪商、多领域控股、互助储蓄与抵押信贷金融服务、其他综合性金融服务、再保险等5个产业中,没有高市值企业。

中国在人寿与健康保险产业虽然只有3家高市值企业,少于美国的5家,但是在市值、营收、利润等方面都高于美国企业。在投资银行与经纪行业中,中国有16家高市值企业,多于美国的7家,但是在市值、营收、利润等方面却大大低于美国企业。

中国在综合性银行产业中有19家高市值企业,高于美国的5家,并且在总市值、总营收、总利润等方面都高于美国,但是在这三项指数的平均值方面低于美国。

我们注意到美国在区域性银行、资产管理与托管银行、消费信贷、金融数据所和数据、财产与意外伤害保险业方面的各种数据高于中国。这说明美国的各种金融机构的类别比中国更丰富、更多元,值得中国金融行业参考和借鉴。

6. 公用事业产业

出乎意料的是,在公用事业产业中,中国的高市值企业与美国的差距也较大。原因可能是中国在这个产业中有很多企业没有上市,很多已上市的公用事业企业属于地方国企,规模也较为有限。

我们看到中国在独立电力生产商与能源贸易商、燃气、新能源发电产业中的高市值企业的各种数据均高于美国。此外,中国在电力、水、复合型公用事业3个产业中没有高市值上市企业。

7. 能源产业

在能源产业中,美国在煤与消费用燃料产业中没有高市值企业。中国在石油天然气设备与服务、存储和运输、炼制和营销等3个产业中没有高市值企业,可能是因为这些专业性企业都包含在几个综合性石油与天然气企业中。

总体上,中国在该产业的高市值企业数量虽然比美国少,但在营收指标上与美国接近,利润指标上高于美国,总市值低于美国,仅为美国的34.8%。中国的能源产业平均PE为7.8倍,而美国为33倍,因此造成中国的能源产业市值较低。美国能源产业能够在资本市场上获得较高的PE,也有些令人意外。

8. 通讯业务产业

中国通讯业务产业的高市值企业与美国相比,综合差距较大,在市值、营收、利润等方面基本上都是美国的1/4左右。

中国在出版、非传统电信运营商、广播、有线和卫星业等4个产业内没有高市值企业。中国在无线电信业务产业的高市值企业的营收和利润超过美国,但是市值低于美国。

在GICS分类中,把谷歌、脸书和腾讯控股这一类企业归在互动媒体与服务产业中。尽管这个产业的集中效应非常明显,但美国和中国还是各有8家和6家高市值企业。美国该产业高市值企业的总市值是中国的3.2倍,营收是中国的3.1倍,利润是中国的6.3倍。

在综合电信业务产业中,中国有2家高市值企业,美国有3家高市值企业,但是中国该产业高市值企业的市值、营收、利润分别仅是美国的18%、39.8%、28%。美国资本市场给综合电信业务产业的PE是18倍,中国是12倍。

9. 信息技术产业

信息技术产业是中美差距最大的两个产业之一,也是未来竞争最激烈的产业。在这个产业的13个四级产业中,中国在电子元件和电子制造服务业里有全面优势;在通信设备、电子设备和仪器、技术产品经销等产业内,中国与美国的差距不太大;在其他9个产业中,中国与美国的差距为2倍到66倍之间。

中国在数据处理与外包服务、信息科技咨询和其他服务业里没有高市值企业,而美国则分别有15家和4家高市值企业。

在半导体产品产业中,美国和中国各有17家和12家高市值企业。美国该产业高市值企业的市值是中国的6.4倍,营收是中国的6.9倍,利润是中国的12.1倍。在半导体设备产业中,美国高市值企业的市值、营收、利润是中国的2.3倍、3.6倍、4.4倍。中国资本市场给半导体产品产业的PE是48倍,美国是26倍;中国给半导体设备业的PE是43倍,美国是22倍。可见,中国资本市场对半导体产品和设备业的偏爱。

在电脑硬件、存储和电脑周边产业中,美国和中国各有6家和3家高市值企业。美国高市值企业的市值、营收、利润分别是中国的21倍、5倍、19倍。

在系统软件产业中,美国和中国各有13家和3家高市值企业。美国高市值企业的市值、营收、利润分别是中国的66倍、68倍、217倍。

在应用软件产业中,美国有44家高市值企业,中国有7家。美国高市值企业的市值、营收、利润分别是中国的15倍、14倍、9倍。

因此,在计算机产业,尤其在系统软件产业,中国与美国的差距较大。要注意的是,中国资本市场给系统软件业的PE是114倍、应用软件业的PE是98倍。

美国信息技术业高市值企业总市值占全部高市值企业总量的28%,中国占11%;美国信息技术业高市值企业的总营收占总量的12%,中国占7.5%;美国信息技术业高市值企业的总利润占总量的22%,中国占6%。

从竞争战略的角度看,中国应该在自己的优势产业和具有相对优势的产业发力。但是从产业安全和国家安全的角度出发,中国则应在至关重要的信息技术产业补短板,建立起完整的产业链。

10. 原材料产业

原材料产业是中国唯一的高市值企业数量与美国相同的产业,相应的市值、营收、利润比值分别为1.4、0.88、1.3,基本上不低于美国。在13个四级产业中,美国在多种化学制品、多种金属与采矿和铝业等产业中没有高市值企业。中国在工业气体、金属玻璃容器产业中没有高市值企业。在建筑材料领域,中国高市值企业的各项指标超过美国;在钢铁和商品化工领域,中国高市值企业的各项指标则略微超过美国;在化肥与农用药剂、特种化学制品、纸材料包装、铜业等产业中,美国的高市值企业则强于中国。

11. 医疗保健产业

医疗保健业也是中美差距巨大的产业之一,主要体现在营收和利润方面。美国医疗保健业的高市值企业的市值、营收、利润分别是中国的6倍、43倍、26倍。美国资本市场给医疗保健产业的PE是27.2倍,中国是115倍。如果中国资本市场给出的PE与美国相同,则美国医疗保健业的市值会是中国的25倍。

中国除了在医疗保健技术、保健护理产品经销商业的利润亏损额略小于美国外,其他指标都与美国差距巨大。中国在管理型保健护理业没有高市值企业,在其他产业至少有1家至2家高市值企业,在生物科技、制药业有10家高市值企业。

值得注意的是,中国市场对医疗保健产业中多个产业给出了高PE。例如,医疗保健用品是113倍,医疗保健设备是88倍,生物科技是807倍,生命科学工具与服务是101倍。保健护理服务、保健护理机构、医疗保健技术业等3个亏损产业的PS(市销率)值分别是16倍、15倍、11倍。由此可见中国资本市场对医疗保健产业的厚爱与期待。

三.结论

除了总量比较之外,中国高市值企业的平均市值、平均营收、平均利润分别是366亿美元、210亿美元、21.9亿美元,美国高市值企业则分别是638亿美元、218亿美元、24.5亿美元;美国高市值企业的上述三项指标的平均值分别是中国企业的1.74、1.04、1.12倍。因此,如果就平均值而言,除了市值存在差距,中国高市值企业的营收和利润水平已经接近美国企业,关键差距在于中国高市值企业总体数量是美国企业的一半,因此在各类总量的比较上,中国与美国的差距仍然较大。

美国高市值企业的PE是26倍,中国是16.8倍,根据我们计算的2020年全部上市企业的PE,美国是18倍,中国是13倍。总体而言,中国高市值企业正在逐步追赶美国的高市值企业。

(作者系清华大学全球产业研究院首席专家、北京大学教授)