A股再融资新规落地两年嬗变:从梦回万亿到理性面对

“当初只以为会潮水奔涌,没想到整个生态都变了模样。”回首再融资新规落地两年,一位资深投行负责人如此感叹。

2020年2月14日晚间,证监会发布再融资新规,对发行价格、发行规模的确定及减持限制等多方面予以放松。由于该正式稿较征求意见稿在“新老划断”使用规则、再融资规模上进一步放宽,一经发布业界便惊呼“超预期”,有望激活市场迅速成为“共识”,更有业内人士喊出“再融资规模重回万亿”的豪言壮语。

如今,两年时间已过,A股定增市场发生了翻天覆地的变化——融资规模重拾升势、市场热度明显改善,这些变化仅是表象。在再融资新规推动下,定增市场运行机制实现了从“唯批文马首是瞻”的核准制向“市场自发选择”的注册制过渡。这在A股历史上具有里程碑意义,与正在推进的IPO注册制改革交相辉映。

开闸:从憧憬万亿到理性面对

作为资本市场最重要的功能之一,A股再融资尤其是股权再融资一直为市场参与各方所关注。再融资新规两年前发布时,因设计了“调整非公开发行股票的定价和锁定机制”“放宽再融资发行价格的折扣率”“大幅缩短持股锁定期,且不适用减持规则的相关限制”等条款,而被视为上市公司再融资“大松绑”。

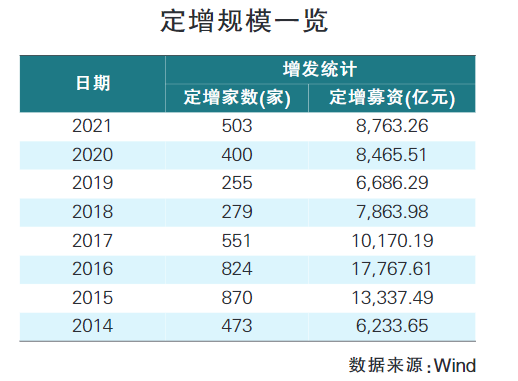

回溯定增市场的发展历史,从2014年开始,定增市场热度渐升,并在2015年突破万亿元大关,此后的2016年、2017年更是持续高热。2017年,证监会对再融资规则进行调整,导致市场降温,2018年、2019年定增市场回落至7863.98亿元、6686.29亿元。

在此背景下,再融资新规的出台被市场寄予厚望。彼时,有投资人士直言,新规将激活市场,定增规模重回万亿元值得期待。

从实施效果来看,再融资新规的确激活了市场。新规发布后仅一周,就有约90家A股公司参照新规推出、修订,或筹划再融资方案。而在新规发布前一周,这一数据仅是个位数。前后比较,扩张幅度近10倍。

这种热情延续至今。2020年、2021年,A股实施定增的公司家数分别为400家、503家,远远超过2018年、2019年年均两百余家的水平。在募资规模方面,2020年、2021年的数据分别为8465.51亿元、8763.26亿元。

仅看募资规模,再融资新规似乎没有“达到预期”,并没有触达万亿元。但上海证券报记者在近两年采访中发现,投行、投资机构对“万亿规模”的心态也在发生变化——从期待到理性,从重视到遗忘,尤其在2021年,已少有人提到定增市场的规模。

为何会出现这样的变化?“全市场年融资规模能否达到万亿元已不重要。只要好公司就能获得更多融资,而差公司即便低价也发不出来,好与坏的分辨由投资者自发决定,这就实现了优胜劣汰,提高了A股市场的资源配置效率,更好地服务实体经济。”有资深业内人士表示。

疏导:定增市场进入良性循环

不再关注整体,而是关注个体;不再迷信批文,而是盯住市场;不再执着套利,而是着眼产业……这些过去多年未在定增市场发生过的,已成为最近两年市场中稀松平常的现象。

“定增能不能成功,关键已不是监管批不批,而是市场认不认。”上述资深投行负责人向记者表示。

这种变化,正是再融资新规发挥的效力。2020年2月,再融资新规出台后,对市价定增的相关条款予以明确,并在后续执行过程中,持续引导上市公司、市场机构采用市价定增方案。从审核节奏来看,市价定增的审核效率很高,短短三四个月就能走完流程,而且被否率较此前明显下降。此外,一度被视为“套利机会”的锁价定增因战投标准的认定而逐渐被边缘化。

“现在定增市场进入了良性循环,项目质量的优劣情况所对应的待遇差别很大,不同的投资者也面向不同的市场,这是我们愿意看到的。”一位深耕定增市场的投资人士表示。

该投资人士解释称,锁价定增、市价定增已“泾渭分明”——持有期较短的投资者与有短期融资需求的公司对接,加快这一市场的节奏与效率;谋求获得长期资金的公司与具有产业协同效应的资金对接,规避简单粗暴的制度套利。

“监管对定增尤其是市价定增的审核明显趋于程序性,让绝大部分方案都有机会放在市场中供投资者选择。当项目足够多的时候,资金就会思考哪些项目是可以投、哪些不行。”上述资深投行负责人告诉记者。

正因如此,如今的定增市场呈现出冰火两重天的景象。“火”的一边,头部公司可以溢价定增,甚至挑选机构;“冰”的一头,大批中小公司募资困难,手拿批文找不到投资机构,募资不足甚至批文失效屡见不鲜。

奔流:从集体狂欢到赢者通吃

作为资本市场重要的融资手段,再融资潮每一次兴起,都反映着当时的市场风格。这一次,市场力量壮大,使得风格展露格外明显。

“再融资新规让市场化的理念深入人心——市场决定哪些公司能够融到钱。消除了套利空间,我们不再盯着价差、期限,而是专注上市公司本身,用产业逻辑看待定增。有发展前景的,价格高一些,也要去试一试;没有发展前景的,价格再低也不看。”上述投资人士说。

定增的产业逻辑,自然来自于经济面的产业变化。过去两年,定增募资源源不断,受益最多的是快速成长的新经济、新产业。在这些定增方案中,以新能源、半导体为代表的新兴产业上市公司表现最为抢眼,大手笔融资层出不穷,募资投向的领域均处于产业前沿,具备较先进的核心技术和广阔的发展前景。

“利用再融资提升科创实力是大势所趋,A股市场已经形成了支持科创、追捧科创的热潮,将为相关新兴产业发展提供助力。”一位关注科技领域的投行人士称。

例如,新能源龙头宁德时代在2020年7月完成197亿元定增后,于2021年8月再度推出新一轮定增方案,预计募资金额高达582亿元,后调整至450亿元,目前该方案已经获得审核通过。

在上述投资人士看来,过去由于有制度套利,定增市场往往是集体狂欢,大大小小的公司都能参与其中,投资机构擅长的是看制度、拼资源、算价差。现在,进入“注册制时间”的定增市场已经是赢者通吃——龙头公司相对容易拿到钱,拿到钱后又能获得更大的发展空间,占据更大的市场份额,可谓“一步赢步步赢”。

“在发展前景广阔的行业,寻找有话语权的龙头公司,这是我们参与定增的主线。它们是时代的弄潮儿,我们自然要和弄潮儿在一起。”该投资人士告诉记者。