上证调查 | A股公司套期保值调查 近千家公司参与 6000亿元保证金对冲风险

伦镍事件,让套期保值成为各界关注的焦点。落至A股市场,目前已有多少家上市公司参与了套保?

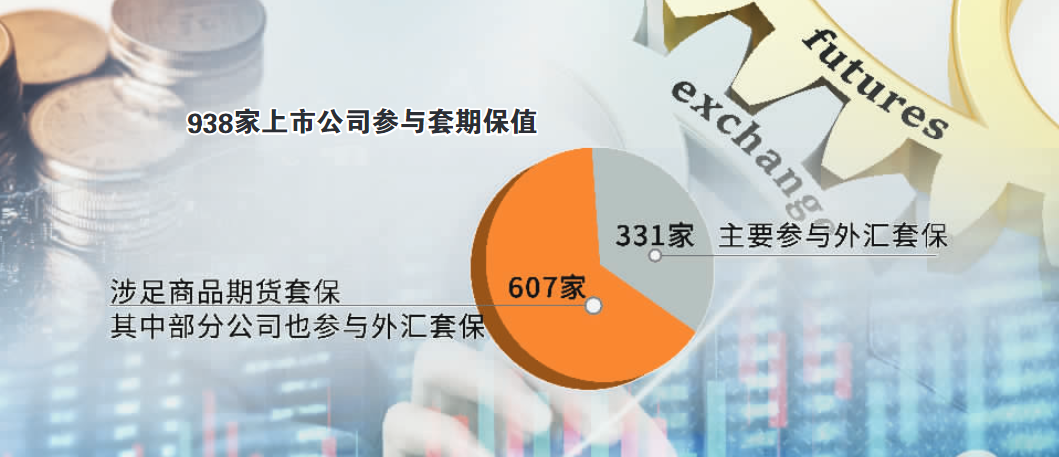

据上海证券报资讯统计,自2000年以来,发布过套保相关公告的上市公司共有938家,其中331家公司主要参与外汇套保,涉足商品期货套保的公司则有607家(其中部分公司也参与外汇套保)。

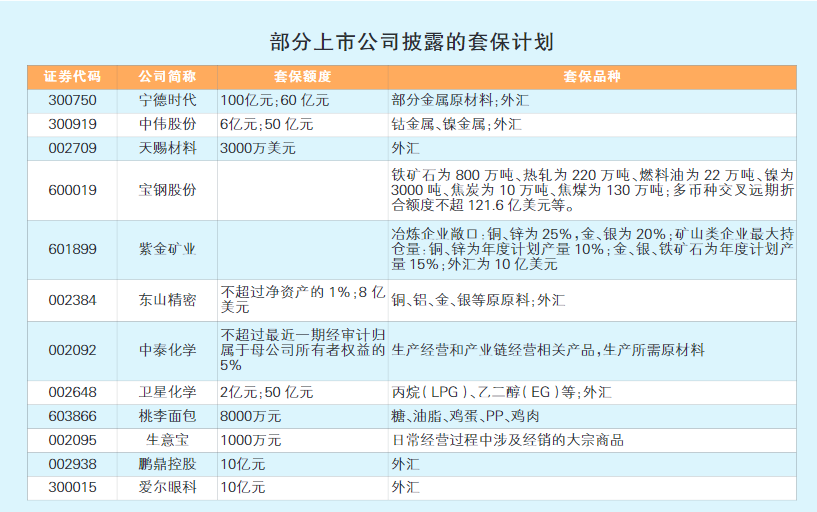

上市公司群体的套保规模有多大?据不完全统计,938家公司披露的保证金总额度超过6000亿元。其中,部分公司的保证金额度高达百亿元(如宁德时代),也有一批公司的保证金在1000万元至2000万元之间。还有一些公司没有披露具体的套保额度,而是对具体产品给出了数量额度,如宝钢股份总规模就超过千亿元。

“近年来,越来越多的上市公司通过期货市场对冲价格波动风险。”中部某期货公司相关负责人介绍,随着我国期货市场的发展,龙头企业参与套保的广度和深度一直在持续增加,期货市场在帮助实体企业有效规避风险、完善公司治理、增强市场竞争力等方面发挥了重要作用。

(数据支持:高志刚)

套保渐成龙头标配

价格发现和对冲风险,是期货市场的两个主要功能。和合期货产业金融部研究员段磊介绍,借助期货市场,企业不仅能获取未来市场的供求信息,提高企业生产经营决策的科学合理性,而且可以通过套期保值来规避市场价格风险,真正做到持续稳健经营。

今年2月,一家制造类上市公司宣布拟投入不超过5000万元开展套期保值业务。“宁德时代在做套保,董事长觉得我们也应该做,先小规模试一试。去年材料价格上涨了差不多50%,公司利润受到了很大影响,也需要对冲。”该公司董秘对记者说。

宁德时代参与套保已有多年,且规模正快速扩大。2019年,宁德时代披露,拟对铜、铝、镍等金属原材料进行套保,保证金不超过13亿元;同时对外汇进行套保,保证金不超过8亿元。2020年,公司商品和外汇的套保额度均为不超过60亿元;2021年,商品套保额度进一步提升至不超过100亿元,外汇套保为60亿元。动力电池行业中,欣旺达也拿出了80亿元(上限)开展外汇套保。

对于一些传统巨头而言,套保早已成为其经营的一个重要组成部分。如江西铜业,公司2008年曾披露,公司持有的期货头寸是以公司生产经营实际需要为基础的。江西铜业2020年年报显示,公司持有远期外汇合约、利率互换合约、商品期权合约和商品期货合约等多种套期工具。

再如宝钢股份,公司日前披露2022年开展金融衍生品业务的计划,其中商品套保最大额度为:铁矿石800万吨、热轧220万吨、燃料油22万吨、镍3000吨、焦炭10万吨、焦煤130万吨。公司另拟开展多币种交叉远期折合额度不超121.6亿美元、开展利率掉期折合额度不超34.2亿美元、开展挂钩金融衍生品的结构化理财产品折合额度不超4.1亿美元。

航空公司如中国国航、南方航空、东方航空、华夏航空等,为了控制成本,常年会对航油、外汇及利率等进行套保。房地产龙头万科也有参与套保,主要由子公司开展外汇交易。石化行业龙头恒逸石化日前披露,今年的套保额度为不超过16亿元。恒力石化也公告,为规避原油和产品价格的大幅波动对公司带来的影响,预计在33亿元额度内开展套保交易。

随着一些新期货品种的上市,各行业的龙头公司也有了对冲的有效工具。“红枣第一股”好想你于2019年开始参与红枣期货的交易。而在生猪期货推出之后,牧原股份、双汇发展等产业链公司也纷纷启动商品套保业务,投资额度分别为8亿元和2亿元。

据统计,当前我国期货市场共有94个期货和期权产品,基本覆盖了农产品、金属、能源化工、金融等国民经济主要领域。对比来看,2011年底,我国仅有27个期货品种,而过去10年时间里则上市了67个期货新品种,服务实体经济的能力得到显著提升。

投机事件偶有发生

随着越来越多的上市公司参与套保交易,各种“事故”也接连出现。“这个很正常。就像开车,路上车很少的时候,事故很少,车多了,各种问题也就来了。”上海一家期货公司的业务负责人表示。

由于“浙江好岳父”的慷慨解囊,金字火腿的“套保事故”被广泛传播。简单回顾,2021年8月底,公司陆续买入生猪看涨合约,建仓成本在每吨17000元至15000元。2021年9月中旬开始,生猪期货价格延续下跌走势。而因对后市过度悲观,在未经审批的情况下,公司期货交易员擅自将持有的合约进行了平仓操作,导致公司账户总计亏损5510.53万元。事后,尽管该交易员及其岳父筹资全额赔偿了这笔损失,但“擅自平仓”的操作已然坏了规矩。

监管部门进一步调查发现,2021年9月,金字火腿的期货账户累计投入资金7000万元,超过董事会审议通过的5000万元额度。此外,金字火腿的期货业务风险控制制度存在对账户缺乏有效监管、操作授权管理不到位等缺陷。

“赚太多”也预示着偏离了套保的初衷。2020年4月,基于在市场上以合理价格买不到原材料的考量,秦安股份开始在期货上建立多头仓位,约5个月时间豪赚了7.69亿元,市场哗然。然而,有业内人士认为,该公司的多头仓位明显超过了正常的原材料需求,已涉嫌投机。

还有脱离主营业务尝试另起炉灶的案例。比如,豪悦护理主营产品为婴儿纸尿裤、成人纸尿裤以及卫生巾等,居然选择了焦煤、焦炭等产品进行套保,并造成较大的亏损。2021年11月,公司宣布已在办理期货账户注销相关手续,将终止开展期货投资及相关计划。据测算,公司2021年度开展期货投资累计投入1.53亿元,累计亏损4583万元。

同样主动终止套保交易的还有金麒麟。据披露,2020年12月,在作出钢材价格将回落的预判后,公司对主要原材料热卷进行了卖空。随着热卷价格的持续上涨,公司又进一步加仓(从1600手加到8500手),到2021年5月平仓,产生8725万元的交易损失。对要买进的原材料做卖出交易,公司显然已脱离了套保的正常需求。

“套保的第一要义,是期货和现货要匹配,匹配度越高风险越小。青山集团作为全球最大的镍生产商,为何还会出现这么大的麻烦?因为做的是相关性套保,青山的产品是高冰镍(二等品),LME交割的是纯度更高的镍板和镍豆(一等品)。”北京一家期货公司的研究员向记者介绍。

合力共建健康生态

奔着规避风险去参与套保,为何却引发了新的风险?如何防范套保变投机?

一位接受采访的期货公司负责人介绍,企业做套保主要面临对衍生工具运用不熟悉、风控制度不完善、财务处理不标准等问题。对期货、期权等工具特点及交易制度不熟悉,直接束缚了企业的参与意愿,“想做但不敢做”是不少有实际风险管理需求的企业所面临的直接问题。同时,企业内部缺乏完善的风控制度,在头寸、资金管理上缺乏有效决策,有些企业也缺乏相关财务制度,缺乏套期会计技能及经验。

在多年的套保服务中,期货公司也总结了一些经验,落实投教、企业制度建立、企业与金融机构协同等都是服务产业企业做好套期保值的有效手段。对企业进行系统化的培训,让企业了解金融衍生工具的运用是基础,并帮助企业建立完善的套保制度、组织构架,协助企业参与交易所试点项目,使得企业能够更加规范化自身套保,并降低了套保成本。

近年来,监管部门也持续推动规则的完善,力求在政策和制度层面护航套保业务良性健康发展。

2020年初,国资委发布《关于切实加强金融衍生业务管理有关事项的通知》,明确提出开展金融衍生业务要严守套期保值原则,以降低实货风险敞口为目的,与实货的品种、规模、方向、期限相匹配,与企业资金实力、交易处理能力相适应,不得开展任何形式的投机交易。同时强调,将金融衍生业务盈亏与实货盈亏进行综合评判,防止片面强调金融衍生业务单边盈利导致投机行为。

以信息披露为核心,沪深两大交易所也为套期保值制定了详细的规则。

深交所规定,上市公司开展套期保值交易,应由管理层出具可行性分析报告并提交董事会审议通过并予以披露,披露内容包括交易标的、额度、期限及金额等。如果上市公司套期保值交易的期货等衍生品的公允价值减值与风险对冲资产价值变动加总后合计亏损或浮动亏损金额达到上市公司最近一年经审计的归属于上市公司股东净利润的10%或绝对金额超过1000万元的,上市公司应及时予以披露。

上交所颁布的各类上市公司行业信息披露指引中,也都有对套期保值业务的具体披露要求。如《上市公司行业信息披露指引第八号——钢铁(2020年修订)》第二十一条:“上市公司从事钢材、铁矿石、焦炭等商品期货等套期保值业务,对公司可能产生重大影响的,应当按照法律法规和公司章程履行内部决策程序,并披露套期保值业务的交易品种、保证金规模、主要业务风险及采取的风险控制措施等。”另外,化工、有色金属、航空运输等行业信息披露指引也涉及相关行业上市公司从事套期保值的信息披露规范要求。

有理由相信,随着制度保障的愈加完善,作为平抑价格波动风险、平滑企业利润的风险管理工具,套期保值业务在上市公司稳健发展过程中将更加体现出“助推器”的作用。

【相关阅读】

据上海证券报资讯统计,近一周多时间,沪深两市互动平台上关于期货套期保值的问答超过百条,足见投资者对这一事件的高关注度。不仅是商品期货,一些从事金融期货交易(如外汇套保)的上市公司是否存在风险敞口也被投资者问及。

伦镍事件,会不会让企业不敢做套保了?调研前,有同事提出了这个问题。还真不是杞人忧天。记者近期在采访过程中发现,企业家对套保的忧虑普遍存在:怎么会亏这么多?和实业相比,期货市场简直是太复杂了。