预重整打开制度空间 新模式拓宽解题视野 A股公司破产重整加速嬗变

周洋 制图

□ 预重整、合体投资、信托计划等方式可为企业清除“病灶”赢得更多时间和空间,提高企业破产重整的成功率。

□ 预重整制度属于舶来品。全国多个省市地区的法院相继出台了相关规章,从司法层面鼓励有需要的企业开展预重整。

□ 如果重整管理人能力水平有限,则无法开出精准“良方”,甚至还可能为企业日后再次陷入财务危机埋下隐患。

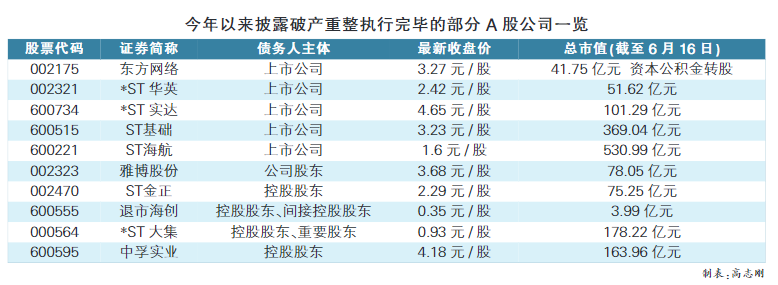

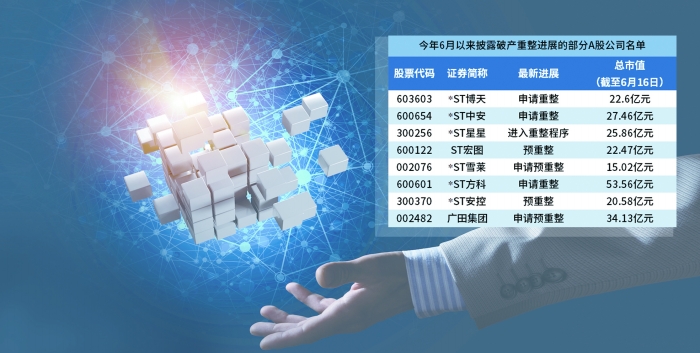

对于徘徊在淘汰悬崖边缘的企业而言,破产重整是其实现借力重生的一道“解药”。如今,这剂“药方”正在被越来越多的上市公司纳入其资本运作的“工具箱”之中。据上海证券报记者统计,今年以来,近20家A股公司完成了重整计划。6月至今,有*ST博天、金杯汽车、*ST利源、*ST星星等近20家上市公司密集发布了破产重整的进展公告。

但囿于重整投资人难寻、债务关系庞杂繁琐等难题,这条重生之路并非坦途。记者通过采访相关上市公司、律师、法院、学者等行业人士了解到,近年来,为提高企业破产重整的成功率,社会各界在不断地摸索、探路过程中,已在制度、模式、路径等方面出现诸多新变化。如预重整、合体投资、信托计划等方式的引入,均试图为企业清除“病灶”赢得更多时间和空间。

行业观点普遍认为,破产重整在我国的具体实践仍有很大的发展空间,《企业破产法》等相关法律法规也亟需修订、补充。在市场尚未成熟的情况下,伴随市场发展应运而生的新模式,还有待进一步接受各方检验,债务人企业需结合自身实际情况谨慎、灵活地运用。

提前预演消除企业顾虑

预重整的意义不只是给正式的破产重整程序“借点时间”,更在于能打消债务人企业的顾虑,为后续发展提供更多回旋余地。

5月25日,在预重整程序经过9个月时间后,一份法院出具的《民事裁定书》,让*ST星星正式踏上破产重整之路。这也意味着,*ST星星有望成为预重整制度的最新受益者之一。

“去年8月中旬,申请人提交预重整申请后,仅一周时间,法院便对*ST星星启动预重整程序。”傅莲芳是锦天城律师事务所企业破产重组专业委员会召集人,曾参与多家上市公司破产重整案件。在她看来,预重整程序的引入,将为渴望重生的上市公司赢得宝贵时间。

为了化解债务危机和避免退市,寄希望于在较早阶段通过破产重整实现蜕变的上市公司不在少数。记者注意到,5月中旬以来,包括广田集团、*ST安控、*ST蓝盾、*ST当代、ST宏图等多家公司发布预重整申请或相关进展事项。

“从我们过往接触的多家ST公司来看,有的债务人压根对破产重整不了解,有的想靠自己最后搏一把,这些情况往往都有可能导致企业错过最佳的重整时机。”傅莲芳认为,预重整程序的引入,有助于消除企业不敢破、不想破和不能破的顾虑。

今年5月成功摘帽的索菱股份即为典型案例。2021年12月31日,从法院受理重整申请方案,到计划执行完毕,索菱股份仅耗时一个多月便走完正式破产重整程序。而2020年12月引入的预重整,则是索菱股份能被顺利挽救的重要因素。

“预重整可以为债权人、债务人、中介机构提供更多沟通时间,以确保后续运作的高效、提高成功率。”华东政法大学教授杨忠孝分析认为,上市公司通过司法破产重整,必须要找到合适的重整投资人,通常也要得到当地政府、司法系统与证券监管部门的支持,这些环节都需要充裕的时间。一旦正式开启司法破产重整程序,债权人和债务人应在6个月时间内达成一致意见,并形成重整计划方案,否则将因破产重整失败而被清算。

“预重整制度属于舶来品。近年来,全国多个省市地区的法院相继出台了相关规章,从司法层面鼓励有需要的企业开展预重整。”作为《上海破产法庭预重整程序审理规程(试行)》起草小组成员,上海三中院法官陆韵华向记者介绍说,最近两年,无论在学术界,还是具体实践中,预重整都受到了大量关注。

“对于预重整制度,我们可以理解为,人生病了,选择留院观察,有医护给予适度的医疗救治,查看病因,并决定是否需要转入病房治疗。”陆韵华认为,预重整的意义不只是给正式的破产重整程序“借点时间”,更在于能打消债务人企业的顾虑,为后续发展提供更多回旋余地。

陆韵华进一步解释道,预重整制度实际上是赋予了市场各方主体更大的自主空间。“有的债务人因重整结果的不确定性,往往持有观望态度。引入预重整程序后,他们就能根据这一环节的商业谈判情况,对是否正式进入破产重整程序作出判断。假若债务人对预重整期间的谈判结果不满意,其既可以选择撤回,寻找其他挽救渠道,也可以继续申请正式破产重整,等待司法部门的介入。”

合体投资提供更多可能性

“产业投资人+财务投资人”模式可满足企业对资源与资金的双重需求,是解决重整投资人难觅问题的有效方式之一。

就急于摆脱困境的企业而言,选择一名“志同道合”的重整投资人,是一道最难且最关键的关卡。为应对这一难题,“产业投资人+财务投资人”的合体投资方式,成为不少债务人企业的共同选择。

力帆科技(更名前为“力帆股份”)则是采用这一模式实现新生的典型案例。2020年8月24日,因资不抵债,力帆股份旗下10家全资子公司被债权人向法院申请进行重整,股票简称也从“力帆股份”改为“*ST力帆”。此后,陷入困境的力帆股份引入满江红基金和吉利迈捷投资有限公司作为财务投资者和产业投资人,而后两者的实控人均为吉利科技集团。

2021年1月,随着“新主”正式入主,力帆股份不仅更名为力帆科技,赛道也转换至换电业务,与吉利科技集团形成业务协同。在脱胎换骨一年多后,力帆科技企业运营步入正轨。今年一季报显示,公司营收和净利润分别同比增长48.74%、220.54%。

上述提到的索菱股份破产重整案通过运用此法,重拾发展希望。去年年底,一方是拥有地产、新材料、矿业、物流等多元业务的汤和控股,另一方是具有深圳地方国资背景的深圳高新投,两者共同作为投资人,参与并完成了索菱股份的重整事项。不到半年时间,索菱股份不仅成功“摘帽”,今年一季度营收同比增长12.11%至1.89亿元;归母净利润由去年同期的-8976.8万元大幅收窄至-391.25万元。

“索菱股份一季度经营数据体现了公司加强内部管理后的成效。”公司董事长盛家方近期接受上海证券报记者专访时表示,索菱股份执行完重整计划、“摘星脱帽”后,正在通过抓内控、抓管理、抓市场,不断重塑客户对公司的信心。

“引入重整投资人质量的情况和重整方案的合理有效性,是决定公司重整能否最终顺利实施,公司能否快速恢复正常运营并脱胎换骨、持续健康发展最关键的因素。”两年前,天海防务历时18个月完成破产重整。在公司创始人、前任董事长刘楠看来,其中最耗费时间的工作就是寻找合适的投资人。

刘楠坦言,在重整投资人的招募过程中,公司优先考虑有国资背景、行业背景和新兴产业背景的投资人。“我们当然不排除其他国有和民营的基金及其他方面的财务投资人、产业投资人,但希望通过重整,使股东结构更为合理,为未来的业务发展奠定基础。”

“现实情况是,有业务协同的产业投资人越来越难找。”傅莲芳认为,重整投资人光有钱是不够的,还应对重整企业和其所处行业有足够的了解,掌握对企业行业实际情况的分析研究能力,能够充分挖掘企业的重整价值,并装入有发展潜力的产业或高价值资产,从而带动上下游联动发展。因此,采用“产业投资人+财务投资人”模式,可满足企业对资源与资金的双重需求,是解决重整投资人难觅问题的有效方式之一。

杨忠孝同样认为,一名合适的重整投资人,不仅要能为企业提供资金,也要带来转型升级思路,同时还能从管理经营、专业技术等方面为企业赋能。“在实践中,同时具备这三项能力,且愿意帮助企业走出困境的投资人数量毕竟有限。所以,运用组合式的重整投资人模式,可提高企业重整成功率。”

信托兜底有待“去伪求真”

信托计划的引入,确实可以提高企业破产重整效率。如果重整管理人对资源整合的能力不够强,将为企业日后发展埋下隐患。

除了投资方式出现新模式外,自2016年渤钢集团破产重整案首次引入信托机制以来,这一金融工具不断出现在企业破产重整中。

近期,负债1300亿元的华晨集团公布了重整计划草案,除了绝大部分资产已有“归属”外,因未找到合适的投资人,剩余约200亿元资产,将被打包进入信托计划,后续由信托计划处置。

同样的方式也被引入国内规模最大的重整案——海航集团破产重整案。今年4月24日,海航集团破产重整专项服务信托依法成立,由中信信托和光大兴陇信托联合担任受托人,这意味着海航集团等321家公司的全部资产将被合并纳入信托计划。

除此之外,在北大方正系、康美药业、中科建设等多个资产规模庞大的企业破产重整案当中,均采用了信托计划来处置不良资产。

在傅莲芳看来,以往企业破产重整更多是采用债转股、资本公积金转增等方式处理债务问题。信托因其具有破产隔离、灵活实现参与各方诉求、提高资产管理有效性、避免破产财产低价处置,以及实现破产债权证券化等作用,正被越来越多地引入到企业破产重整中。

“近两年,在违约及企业破产重整案例增多的背景下,风险处置受托服务信托甚至成为部分信托公司的业务探索方向。”一名信托行业从业者告诉记者,从理论上讲,信托公司参与风险处置受托服务信托业务,具有一定制度优势,但在专业能力、经验、渠道和人才团队建设上还存在短板。

硬币的另一面是,来自市场的争议声也在不断传出。“信托计划的引入,确实可以提高企业破产重整效率。但不能回避的是,重整管理人收取管理费用,理当竭尽全力提高破产重整回收率。而打包不良资产进入信托计划,是否代表重整管理人对资源整合能力的不足,这个问题值得商榷。”一名投行人士向记者表示,对固定资产、长期股权等不易变现的资产处置能力,更能反映出重整管理人的综合实力和管理水平。

另有行业资深人士向记者表示,处理破产重整案件时,引入信托计划确实能提高效率。但重整管理人收取一道管理费,信托公司再收取一道托管费,会导致企业成本增加。每个破产重整方案在出炉前,都经历了不为人知的博弈,需要耗费大量的时间和精力。如果重整管理人能力水平有限,则无法开出精准“良方”,甚至还可能为企业日后再次陷入财务危机埋下隐患。