把握趋势挖掘潜力 机构投资者与优质公司共成长

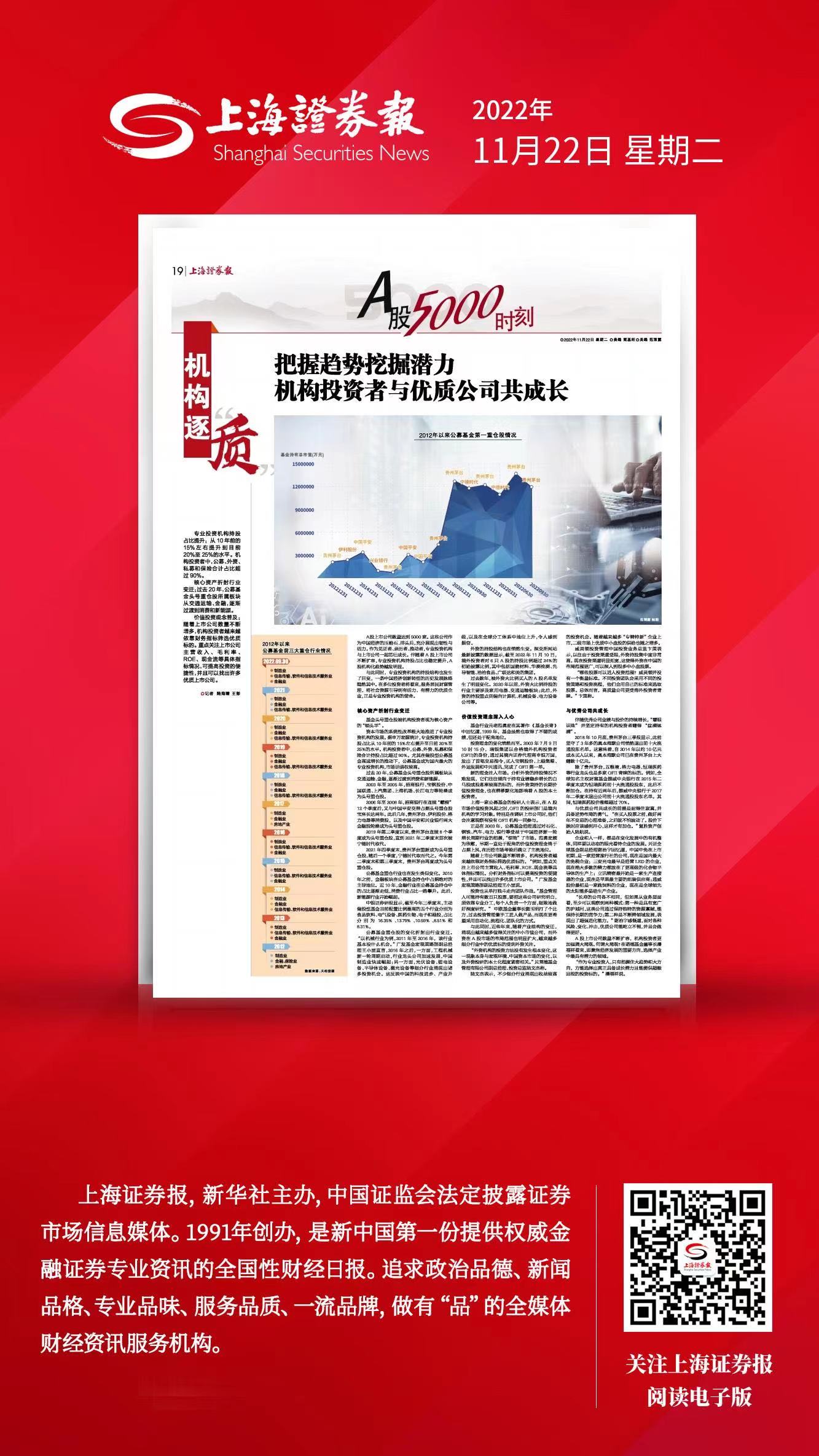

基金持有总市值(万元)

2012年以来公募基金第一重仓股情况

范雨露 制图

专业投资机构持股占比提升:从10年前的15%左右提升到目前20%至25%的水平。机构投资者中,公募、外资、私募和保险合计占比超过90%。

核心资产折射行业变迁:过去20年,公募基金头号重仓股所属板块从交通运输、金融,逐渐过渡到消费和新能源。

价值投资观念普及:随着上市公司数量不断增多,机构投资者越来越依靠财务指标筛选优质标的。重点关注上市公司主营收入、毛利率、ROE、现金流等具体指标情况,可提高投资的便捷性,并且可以找出许多优质上市公司。

A股上市公司数量达到5000家。这些公司作为中国经济的压舱石、排头兵,充分展现出韧性与活力。作为见证者、亲历者、推动者,专业投资机构与上市公司一起茁壮成长。伴随着A股上市公司不断扩容,专业投资机构持股占比也稳定提升,A股机构化趋势越发明显。

与此同时,专业投资机构的持股结构也发生了巨变,一条中国经济创新转型的历史发展脉络隐然其中。在多位投资老将看来,服务居民财富管理,将社会资源引导到有活力、有潜力的优质企业,正是专业投资机构的使命。

核心资产折射行业变迁

基金头号重仓股被机构投资者视为核心资产的“领头羊”。

资本市场的系统性改革极大地推进了专业投资机构的发展。据申万宏源统计,专业投资机构持股占比从10年前的15%左右提升至目前20%至25%的水平。机构投资者中,公募、外资、私募和保险合计持股占比超过90%。尤其在偏股型公募基金高速增长的推动下,公募基金成为国内最大的专业投资机构,市场话语权较高。

过去20年,公募基金头号重仓股所属板块从交通运输、金融,逐渐过渡到消费和新能源。

2003年至2005年,招商银行、宝钢股份、中国联通、上汽集团、上海机场、长江电力等轮番成为头号重仓股。

2006年至2008年,招商银行在连续“霸榜”12个季度后,又与中国平安交替占据头号重仓股宝座长达两年。此后几年,贵州茅台、伊利股份、格力电器等消费股,以及中国平安和兴业银行两大金融股轮番成为头号重仓股。

2019年第三季度以来,贵州茅台连续8个季度成为头号重仓股,直到2021年三季度末首次被宁德时代取代。

2021年四季度末,贵州茅台重新成为头号重仓股,随后一个季度,宁德时代取而代之。今年第二季度末和第三季度末,贵州茅台再度成为头号重仓股。

公募基金重仓行业也在发生类似变化。2010年之前,金融板块在公募基金持仓中占据绝对的主导地位。近10年,金融行业在公募基金持仓中的占比逐渐走低,消费行业占比一路攀升。此后,新能源行业开始崛起。

中银证券研报显示,截至今年三季度末,主动偏股型基金当前配置比例最高的五个行业分别为食品饮料、电气设备、医药生物、电子和港股,占比分别为16.35%、13.79%、10.59%、8.51%和8.31%。

公募基金重仓股的变化折射出行业变迁。“以机械行业为例,2011年至2016年,该行业基本没什么机会。”广发基金宏观策略部副总经理王小罡直言,2016年之后,一方面,工程机械新一轮周期启动,行业龙头公司加速发展,中国制造业快速崛起;另一方面,光伏设备、锂电设备、半导体设备、激光设备等细分行业涌现出诸多投资机会。这反映中国的科技进步、产业升级,以及在全球分工体系中地位上升,令人感到振奋。

外资的持股结构也在悄然生变。深交所网站最新披露的数据显示,截至2022年11月10日,境外投资者对6只A股的持股比例超过24%的初始披露比例,其中包括国瓷材料、华测检测、先导智能、洽洽食品、广联达和美的集团。

过去数年,被外资大比例买入的A股名单发生了明显变化。2020年以前,外资大比例持股的行业主要涉及家用电器、交通运输板块;此后,外资的持股重点则偏向计算机、机械设备、电力设备公司等。

价值投资理念深入人心

基金行业元老范勇宏在其著作《基金长青》中回忆道,1999年,基金虽然也取得了不错的成绩,但还处于配角地位。

投资理念的变化悄然而至。2003年7月9日10时15分,瑞银集团以合格境外机构投资者(QFII)的身份,通过其境内证券代理商申银万国,发出了首笔交易指令,买入宝钢股份、上港集箱、外运发展和中兴通讯,完成了QFII第一单。

新的理念注入市场。分析外资的持股情况不难发现,它们往往倾向于持有业绩稳步增长的白马股或股息率较高的标的,而外资秉持的长期价值投资理念,也在潜移默化地影响着A股的本土投资者。

上海一家公募基金的投研人士表示,在A股市场价值投资风起之时,QFII的投研部门是境内机构的学习对象。特别是在调研上市公司时,他们会注意观察有没有QFII机构一同参与。

正是在2003年,公募基金经理通过对石化、钢铁、汽车、电力、银行等受益于中国经济新一轮增长周期行业的把握,“惊艳”了市场。范勇宏颇为欣慰,早期一直处于配角的价值投资理念终于占据上风,在历经市场考验后确立了主流地位。

随着上市公司数量不断增多,机构投资者越来越依靠财务指标筛选优质标的。“例如,重点关注上市公司主营收入、毛利率、ROE、现金流等具体指标情况。分析财务指标可以提高投资的便捷性,并且可以找出许多优质上市公司。”广发基金宏观策略部副总经理王小罡说。

投资也从单打独斗走向团队作战。“基金管理人可能持有数百只股票,要把这些公司研究明白,须依靠专业分工,每个人负责一个方面,细致地做好深度研究。”中欧基金董事长窦玉明打了个比方,过去投资管理像手工匠人做产品,而现在更希望采用自动化、流程化、团队化的方式。

与此同时,近些年来,随着产业结构的变迁,涌现出越来越多值得关注的中小市值公司,而外资在A股市场的布局范围也明显扩大,越来越多细分行业中的优质标的受到外资关注。

“外资机构的投资方法没有发生根本变化,这一现象本身与宏观环境、中国资本市场的变化,以及外资投研的本土化程度紧密相关。”贝莱德基金管理有限公司副总经理、投资总监陆文杰称。

陆文杰表示,不少细分行业涌现出收益较高的投资机会。随着越来越多“专精特新”企业上市,二级市场上优质中小盘股的供给也随之增多。

威灵顿投资管理中国投资业务总监卞策表示,以往由于投资渠道受限,外资持股集中度非常高。现在投资渠道明显拓宽,这使得外资在中国的布局范围更广,可以深入到很多中小盘股票。

“哪些股票可以进入投资范围?威灵顿并没有一个衡量标准。不同投资团队会采用不同的投资策略和投资流程,他们会用自己的标准来选取股票。总体而言,高质量公司更受海外投资者青睐。”卞策称。

与优秀公司共成长

伴随优秀公司业绩与股价的持续增长,“慧眼识珠”并坚定持有的机构投资者赚得“盆满钵满”。

2018年10月底,贵州茅台三季报显示,此前坚守了3年多的奥本海默公司悄然退出前十大流通股东名单。这意味着,自2014年以约10亿元成本买入以来,奥本海默公司已在贵州茅台上大赚数十亿元。

除了贵州茅台,五粮液、格力电器、恒瑞医药等行业龙头也是多家QFII青睐的标的。例如,全球知名主权财富基金挪威中央银行在2015年二季度末成为恒瑞医药前十大流通股股东,此后不断加仓。在持有近两年后,挪威中央银行于2017年二季度末退出公司前十大流通股股东名单。其间,恒瑞医药股价涨幅超过70%。

与优质公司共成长的前提是耐得住寂寞,并具备逆势布局的勇气。“在买入股票之前,做好两年不交易的心理准备,之后就不怕波动了。股价下跌时应该感到开心,这样才有加仓。”复胜资产创始人陆航说。

企业和人一样,都是在变化发展中的有机整体,同样要以动态的眼光看待企业的发展。兴证全球基金副总经理谢治宇回忆道,中国中免在上市初期,是一家经营旅行社的公司,现在是国内最大的免税企业;三安光电最早是经营LED的企业,现在绝大多数的精力都放在了更高级的化合物半导体的生产上;立讯精密最开始是一家生产连接器的企业,现在是苹果最主要的组装供应商;通威股份最初是一家做饲料的企业,现在是全球领先的太阳能多晶硅生产企业。

“长寿的公司各不相同,但如果从业务层面看,至少可以观察到两种模式:第一种是具有宽广的护城河,这类公司通过保持独特的资源禀赋,能保持长期的竞争力;第二种是不断跨领域发展,表现出了超强进化能力。”谢治宇感慨道,面对各种风险、变化、冲击,优质公司能屹立不倒,并且会做得更好。

A股上市公司数量不断扩容,机构投资者更加强调大局观。何谓大局观?在诺德基金董事长潘福祥看来,即聚焦经济发展的重要方向,选择产业中最具有潜力的领域。

“作为专业投资人,只有把握住大趋势和大方向,方能选择出真正具备成长潜力且能提供超额回报的投资标的。”潘福祥说。