增持回购力度空前 分红金额逐年递增 央地国企上市公司愈发注重回报投资者

范雨露 制图

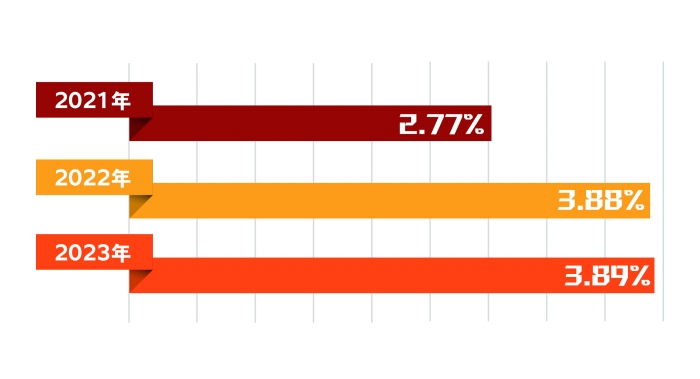

沪市央地国企近三年整体股息率情况

(以年末总市值和年度实际派现金额计算)

1月24日,国新办举办新闻发布会,介绍央企高质量发展情况。国务院国资委产权局负责人表示,将进一步研究将市值管理纳入央企负责人业绩考核,引导央企负责人更加重视所控股上市公司的市场表现,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。

近年来,积极回报投资者,构建投融资的正向反馈循环,已成为越来越多国资央企的共识。以服务国企高质量发展主平台的沪市为例,央地国企上市公司分红金额逐年递增的同时,增持回购的积极性也日益增强。2024年以来,沪市已有10余家央地国企披露增持回购方案,积极用真金白银传递信心、回报投资者。

增持回购不断

今年来已有10余家沪市央地国企出手

数据显示,2024年以来,沪市已有10余家央地国企新增推出回购或大股东增持计划,其中有3家披露回购方案、9家披露大股东增持计划。

中文传媒于1月23日披露回购方案,基于对公司未来持续稳定发展的信心和对公司价值的高度认可,拟以5000万元至1亿元的金额开展回购。同日披露回购方案的还有康恩贝,以2亿元至4亿元进行股份回购用于股权激励。同时,中信尼雅、华谊集团等披露了其股东增持的情况。

值得一提的是,央地国企披露其董监高主动增持自家公司股票的情况日渐常见。常熟银行日前披露,部分董监高基于对公司发展前景的坚定信心,在1月8日至12日合计增持了公司超69万股。此外,海油工程披露了其独立董事增持公司股份的情况。

近年来,增持回购已成为很多沪市央地国企传递信心、维护投资者权益的重要方式。

2023年以来,沪市央地国企共推出96单增持方案,拟增持上限合计达到271亿元;推出41单回购方案,拟回购上限合计超234亿元。其中,中央汇金于2023年10月11日斥资4.77亿元增持“四大行”股份,充分传递了稳定市场的积极信号。

以中国石化为例,公司在2022年耗资近42亿元同步实施A、H股股份回购的基础上,于2023年继续实施新一轮股份回购,累计回购1.44亿股,占比0.12%。同时,公司控股股东中国石化集团抛出10亿元至20亿元增持计划,充分体现了其积极回报股东的理念。

宝钢股份于2023年10月推出不超过30亿元的股份回购计划,已是公司上市以来第三次实施股份回购。截至2023年末,公司已完成回购超17亿元。

沪市央地国企分红金额逐年递增

特别派息渐成常态

从分红数据看,近年来沪市央地国企的派现金额呈现出逐年递增态势。

2020年至2022年,沪市央地国企累计现金分红金额分别为9115.41亿元、1.23万亿元和1.41万亿元,分别占沪市整体的79%、81%和82%。其中央企分红总额尤为突出,常年贡献市场约六成的分红。

2023年,尽管年度分红计划尚未完全发布,沪市央地国企累计现金分红额已达1967.16亿元。从派现金额看,包括“三桶油”“六大行”等在内的16家央地国企近三年派现金额均超过100亿元。工商银行累计派现金额达到3075.07亿元,为全市场分红金额最高的企业。从派现比例看,325家央地国企连续三年派现比例超过30%,46家央地国企超过50%,分别占沪市全部高分红公司的44%、40%。

除了常规的年度分红,中期分红、特别股息也开始成为沪市央地国企的“新风尚”。2023年,沪市有35家央地国企推出了中期分红或特别股息。如中国石油、中国石化、中国海油均在2023年推出中期分红计划,分别派息约384亿元、174亿元和257亿元。

需要说明的是,中国石油自上市至今累计派息1.01万亿元,是公司资本市场累计融资额的10倍;中国石化上市至今累计派息达5600亿元,超过公司在资本市场融资额的6倍;中国海油自2022年4月在A股上市以来,已连续两年推出中期特别股息分配方案,上市两年间向A股股东累计派现金额达到84.71亿元,接近A股IPO募资总额(281亿元)的三分之一。

贵州茅台也在2022年、2023年连续两年在年度股息基础上派发特别股息,金额分别达到600.73亿元、240.01亿元。其中2022年派息金额占公司当年净利润的95.78%,充分彰显了公司回报投资者的真诚态度。

预期进一步明确

央地国企上市公司投资价值显现

2023年末,中国证监会修订并发布《上市公司监管指引第3号——上市公司现金分红》和《上市公司章程指引》,并修订了《上市公司股份回购规则》等。其中,重要一条是引导上市公司在章程中明确现金分红的具体政策,明确现金分红的目标,以明确投资者预期。

实际上,前期已有多家央地国企制定了明确的分红规划,并通过章程、分红计划等方式予以明确。以中国神华为例,公司自2005年、2007年H股、A股两地上市以来,即在公司章程中明确派息比例不低于当年归属于上市公司股东净利润的35%,并优先以现金进行分红。从实际派现金额看,公司2019年度实际分红比例达60%,2020年度、2021年度超100%,2022年度超70%,让广大投资者共享发展收益。

又如中远海控,公司于2022年制定了《未来三年股东分红回报规划(2022—2024年)》,保证年度内分配的现金红利总额应占公司当年度实现的归属于上市公司股东净利润的30%至50%,以制度的形式将给予股东高回报的举措固化下来。2022年、2023年上半年,公司先后派发现金股利548.27亿元、81.96亿元,占公司2022年、2023年上半年归母净利润比重均约为50%,达到公司承诺分红比例的上限,也创下历史最高水平。

在分红预期进一步明确的基础上,沪市国资央企的股息率也彰显了其投资价值。Wind数据显示,以年末总市值和年度分红金额计算,沪市央地国企近三年的整体股息率分别达到2.77%、3.88%和3.89%。以截至2024年1月23日的收盘价和最近一年的分红金额来看,沪市央地国企中,有77家股息率超过5%,175家公司的股息率在3%以上。

以近三年的年末股息率看,沪市央地国企中,有85家公司的股息率连续三年超过3%,23家公司连续三年超过5%。其中,银行、煤炭、石油石化、交通运输等行业的央地国企股息率最高,例如,“六大行”近三年来的股息率基本均维持在5%以上,“三桶油”在2023年末的股息率均值接近6%。